Per molti anni rendere “green” un edificio serviva ad aumentarne la reputazione. Ora, sta diventando un imperativo e gli investitori immobiliari devono iniziare il loro percorso verso la decarbonizzazione se vogliono evitare il fenomeno del “brown discount”.

Oggi gli stakeholder di tutti i settori economici stanno prestando particolare attenzione allo sviluppo sostenibile delle loro attività. Questo è ancora più evidente nel settore immobiliare, che rappresenta il 39% delle emissioni di CO₂ legate all’energia a livello globale. Si sta quindi prestando sempre più attenzione ai criteri ambientali, sociali e di governance (ESG). Questi criteri devono essere presi in considerazione dagli inquilini e dai proprietari se vogliono evitare che il valore dei propri asset venga influenzato dal cambiamento delle aspettative del mercato e dalle normative relative alla sostenibilità.

L’obiettivo è raggiungere la Carbon neutrality in Europa entro il 2050

Durante la COP21, 195 paesi hanno firmato l’accordo di Parigi per limitare l’aumento della temperatura globale sotto i 2°C, idealmente 1,5°C, rispetto ai livelli preindustriali. Per quanto riguarda il settore immobiliare in Europa, tutti gli edifici – nuovi ed esistenti – dovrebbero essere a zero emissioni di carbonio per tutto il loro ciclo di vita entro il 2050. Secondo l’Accordo di Parigi, il ruolo del settore finanziario nel sovvenzionare la transizione verso un’economia a basse emissioni di carbonio è cruciale. Diversi regolamenti riflettono l’impegno dell’UE ad aiutare gli attori economici a raggiungere l’obiettivo di net zero carbon entro il 2050. La Sustainable Finance Disclosure Regulation (SFDR) e il regolamento sulla Tassonomia sono le pietre miliari della strategia della finanza sostenibile dell’UE.

Le normative, in linea con il diritto europeo esistente, sono attuate anche a livello nazionale, come nel caso della legge sull’energia-clima in Francia. L’inasprimento delle normative ha contribuito a far diminuire l’interesse verso gli asset non performanti, aumentando così il rischio di stranded assets. Il concetto di stranded asset, nel contesto immobiliare, si riferisce agli edifici che non soddisferanno i futuri standard di efficienza energetica e le aspettative del mercato nell’ambito della transizione verso la decarbonizzazione, e potrebbero quindi essere esposti al rischio di obsolescenza economica precoce. Inoltre, l’80% degli edifici che saranno in uso nel 2050 sono già stati costruiti oggi. Pertanto, decarbonizzare il settore immobiliare significa migliorare le prestazioni degli asset già esistenti

Leggi anche l’articolo su: Come essere conformi alla Tassonomia UE

Crescita del mercato Green Premium

Per anni l’industria immobiliare si è concentrata sul “green premium”, con i primi segnali dell’impatto degli sforzi di decarbonizzazione sul mercato immobiliare. Gli edifici verdi sono proprietà che raggiungono o superano i requisiti di sostenibilità, come ad esempio le proprietà costruite secondo alti standard energetici. In alcuni mercati, questi immobili hanno un prezzo di affitto o di mercato superiore a quello di mercato Infatti, secondo uno studio pubblicato sull’International Journal of Sustainable Built Environment nel 2017, gli edifici con il marchio “green” pur sostenendo costi di capitale, ottengono un ritorno finanziario maggiore sia in termini di affitto che di prezzo di vendita rispetto ad edifici analoghi tradizionali.

Lo studio ha scoperto che la certificazione BREEAM ha portato a incrementi del 22,1% e del 14,7% su rispettivamente i prezzi di affitto e di vendita, rispetto agli edifici non certificati nello stesso quartiere nel Regno Unito. Per quanto riguarda gli edifici certificati LEED, invece, si sono avuti incrementi del 7,8% sui prezzi di affitto e del 9% sui prezzi di vendita. Le certificazioni e i framework sono il modo più semplice per valutare le prestazioni ambientali in questo contesto. Esse infatti forniscono dati e prove al mercato. Questo permette di effettuare transazioni più accurate basandosi su prestazioni di sostenibilità.

Le certificazioni degli edifici guidano la creazione di valore

Gli effetti positivi delle certificazioni e dei framework sul valore degli edifici e delle proprietà sono confermati da altri studi. CBRE (Commercial Real Estate Services), leader globale nei servizi e investimenti immobiliari commerciali, ha pubblicato un nuovo studio nel 2021, che si concentra sulla relazione tra le certificazioni di sostenibilità e i prezzi di affitto. Condotto su immobili residenziali in 15 città di 12 Paesi europei e basato su 5 certificazioni (BREEAM, LEED, DGNB, HQE, WELL), lo studio evidenzia l’impatto delle certificazioni ambientali per gli uffici sulla creazione di valore.

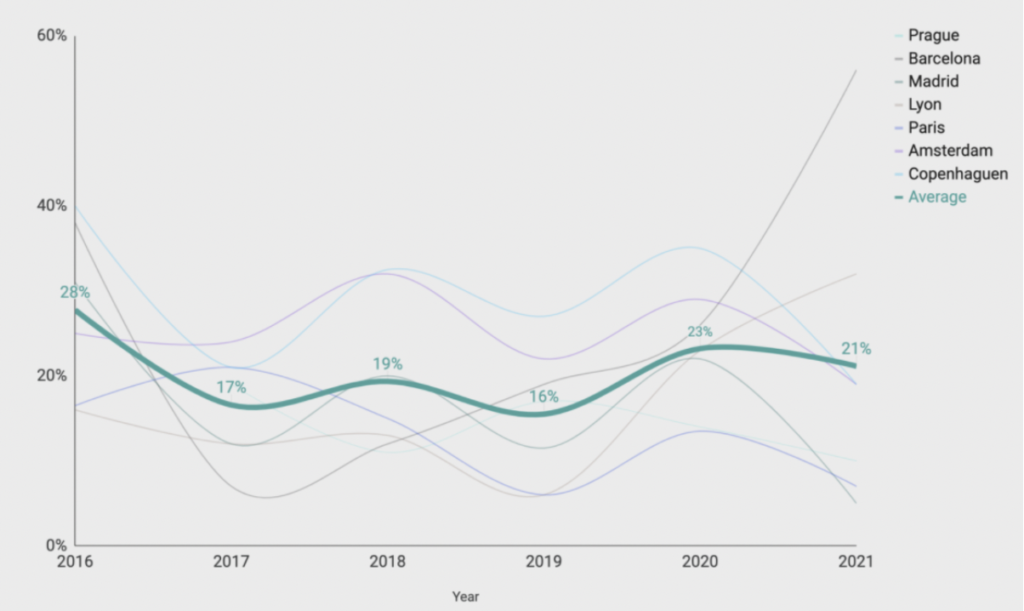

Figura 1: Affitto certificato (premium) rispetto ad un affitto non certificato (2016 – H1 2021)

In tutte le città analizzate, questo grafico mostra che gli edifici certificati hanno un affitto “premium” medio tra il 13% e il 29% su cinque anni, a seconda del mercato, e un prezzo di affitto che è del 21% più alto della media del mercato. Questo dimostra come gli edifici certificati ottengono un prezzo di affitto più alto rispetto a proprietà simili non certificate.Di conseguenza, c’è un rischio considerevole di “brown discount” per le proprietà con una performance di sostenibilità relativamente debole.

Uno scarso rendimento energetico negli edifici potrebbe compromettere il valore del tuo investimento

L’effetto degli edifici “green” sul resto del patrimonio immobiliare esistente, in cui la stragrande maggioranza non è né sostenibile né efficiente dal punto di vista energetico, è evidente. I cosiddetti “brown buildings”, che sono edifici con scarse valutazioni energetiche, sono diminuiti di valore rispetto alla media. Oggi, gli edifici “brown” sono molto più comuni degli edifici verdi. Circa il 75% del patrimonio immobiliare dell’UE non è energeticamente efficiente.

Gli edifici più vecchi o obsoleti che mostrano chiaramente segni di obsolescenza o di manutenzione differita rappresentano un rischio economico reale per gli investitori del settore, e possono richiedere un ulteriore investimento di capitale per i miglioramenti. Nel lungo periodo, le proprietà con scarsa efficienza energetica dovranno affrontare costi operativi, assicurativi e di manutenzione più elevati. Ma soprattutto, gli edifici che hanno performance scarse e non soddisfano le aspettative del mercato, in futuro potrebbero trovarsi di fronte a una domanda debole, a tassi di sfitto più elevati, a una minore crescita degli affitti e a prezzi di affitto in calo, portando a un’obsolescenza economica più rapida e diventando infine “stranded assets”.

Dove si trova il mercato?

Stiamo già assistendo al cambiamento. Il “brown discount” sta diventando sempre più tangibile nei mercati europei. Di conseguenza, il “green premium” sta rapidamente diventando un argomento meno significativo. I proprietari di immobili “brown” esistenti devono affrontare due problematiche: un prezzo di affitto più basso mentre sono ancora in gestione e alla fine la perdita del suo valore di vendita sul mercato, danneggiando il portafoglio complessivo.

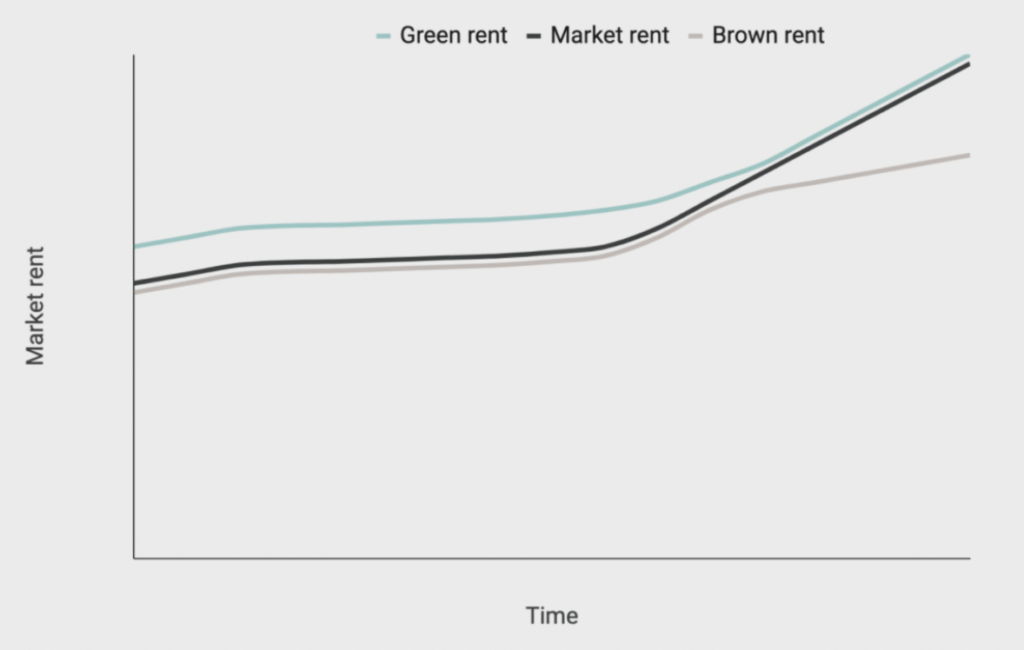

Figura 2: Green premium vs. Brown discount. Fonte: Runde & Thoyre (2010)

Il mercato del Green Premium è in crescita. La domanda di edifici “green” è maggiore della domanda di immobili non-green. Secondo il grafico, si tratta di un concetto consolidato da tempo che si sta gradualmente concretizzando: il “green premium” è la nuova normalità, e gli edifici “brown” stanno gradualmente diventando l’eccezione.

Dal Green Premium al Brown Discounting

Finora, l’attenzione si è concentrata su etichette e certificazioni per i singoli edifici, che si stanno diffondendo sempre di più. Oggi, l’implementazione di nuovi standard europei e nazionali fornisce delle linee guida future da seguire per l’intero mercato. Gli standard non saranno più volontari ma richiesti dalla normativa. Gli attori del settore immobiliare si trovano di fronte a regolamenti sempre più severe. Ad esempio, il regolamento SFDR richiede agli investitori immobiliari europei di fornire una maggiore trasparenza sui loro portafogli.

Pertanto, le aspettative in materia di efficienza energetica stanno cambiando; alcune caratteristiche – tripli vetri, sistemi di raffreddamento efficienti, ecc. – che migliorano l’efficienza energetica, cominciano ad essere considerati standard. Gli edifici che non soddisfano queste nuove esigenze vedranno un calo di valore che può portare al “brown discounting”. Pertanto, le elevate prestazioni energetiche vengono sono diventate di recente un nuovo standard ambientale Per questo motivo, stiamo vedendo una forte correlazione tra una valutazione più alta e una migliore performance.

Sempre più paesi stanno iniziando a fare i cambiamenti necessari per raggiungere la decarbonizzazione nei prossimi decenni. Anche i proprietari di edifici dovranno affrontare una pressione crescente per essere più trasparenti e implementare i cambiamenti per raggiungere questi obiettivi. I portafogli che includono asset ad alta emissione di carbonio rischiano di vedere il loro valore diminuire. Da un lato, questa minaccia è dovuta a regolamenti sempre più severi, dall’altro, alla pressione delle istituzioni finanziarie, degli stakeholder e degli inquilini. Finora, ci sono stati pochi tentativi e studi per quantificare quanto grande possa essere l’impatto del brown discounting, ma questa tendenza è destinata ad accelerare, e gli asset manager che non la affrontano rischiano di ritrovarsi con asset non valorizzati, danneggiando il valore complessivo del loro portafoglio e scontrandosi con i prossimi regolamenti come l’SFDR.