In den letzten zehn Jahren hat sich das Problem der Stranded Assets, die aus verschiedenen Risikofaktoren resultieren, in der Immobilienbranche immer stärker bemerkbar gemacht. Mit dem Pariser Abkommen von 2015 haben sich alle Nationen zu ehrgeizigen Anstrengungen verpflichtet, um die Herausforderungen des Klimawandels zu verringern und sich an seine Auswirkungen anzupassen. Das gemeinsame Ziel ist es, „die globale Durchschnittstemperatur auf deutlich unter 2 °C über dem vorindustriellen Niveau zu senken und den Temperaturanstieg auf 1,5 °C über dem vorindustriellen Niveau zu begrenzen. Daher beginnen immer mehr Städte und Länder damit, die notwendigen Änderungen vorzunehmen, um die erwarteten gesetzlichen Anforderungen zu erfüllen und bis 2050 Netto-Null-Emissionen zu erreichen. Ein konkreteres Beispiel ist das Pariser Abkommen, das für den Immobiliensektor eine Reduzierung der CO2-Emissionen um 77 % bis zu diesem Zeitpunkt vorsieht.

Um diese Vorgaben einzuhalten, sehen sich Gebäudeeigentümer einem zunehmenden Druck ausgesetzt, transparenter zu werden und Änderungen vorzunehmen, um nicht ins Hintertreffen zu geraten. Da die Immobilienbranche weltweit für etwa 39 % der energiebedingten CO₂-Emissionen verantwortlich ist und damit ein wichtiges Ziel bei den weltweiten Bemühungen um eine Verringerung der CO2-Emissionen darstellt, beginnt sich ein besseres Wissen über die mit dem Klimawandel verbundenen Risiken zu entwickeln. Im Hinblick auf langfristige Investitionen erfordern Stranding-Risiken erhöhte Aufmerksamkeit.

Was sind Stranded Assets

Ein Stranded Asset ist eine Investition, die aufgrund der Auswirkungen verschiedener Veränderungen vor dem Ende ihrer voraussichtlichen Nutzungs- und Nutzungsdauer an Wert verliert. Es handelt sich um ein Objekt, das von einer unvorhergesehenen oder verfrühten Abwertung betroffen ist. Das Thema ist im Immobiliensektor zwar nicht neu, aber der Einfluss und die systemische Reichweite des Klimawandels und der damit verbundenen Umweltpolitik auf einige Immobilienwerte und die damit verbundenen Kapitalmärkte setzen die Assets einer größeren Anzahl von Risiken aus. Dazu gehören umweltbedingte Risiken, die zu einer Abwanderung führen können, wie z. B. ökologische Herausforderungen, neue staatliche Vorschriften oder sogar sich entwickelnde soziale Normen.

Zunächst einmal beeinflusst der Klimawandel die Wettermuster auf der ganzen Welt, und die Prognosen deuten auf eine Zunahme der Häufigkeit und Intensität von Extremereignissen hin: Überschwemmungen, Waldbrände, Landbewegungen usw. Dieser langfristige Wandel birgt noch eine weitere Gefahr und zwar, dass Vermögenswerte aufgrund ihrer Unvereinbarkeit mit einer kohlenstoffarmen Wirtschaft „gestrandet“ werden, da Nachhaltigkeitsvorschriften wie die SFDR oder die Europäische Taxonomie und der Markt strenger werden.

Mehr lesen: Die grüne Taxonomie der EU in 7 Fragen verstehen

Zu den Faktoren, die zu Stranded Assets führen, gehören auch sinkende Kosten für saubere Technologien (z. B. Photovoltaik) und ein verändertes Verbraucherverhalten, das eine bessere Umweltleistung verlangt (z. B. Zertifizierungssysteme). In der Tat gibt es eine deutliche und steigende Nachfrage nach umweltfreundlichen Gebäuden, sowohl bei Transaktionen zwischen Investoren als auch auf dem Mietermarkt. Immer mehr Akteure erkennen, dass es bei der Ausrichtung auf eine wirksame ESG-Strategie nicht nur um den Schutz unserer Zukunft und der Ökosysteme geht, sondern auch um den Wert von Immobilien und Investitionen.

Wie kann sich dieses Szenario auf Ihr Portfolio auswirken?

Investoren und Vermögensverwalter werden zunehmend aufgefordert, eine Anlagestrategie umzusetzen, die den Übergang zu einer CO2-armen Wirtschaft unterstützt und gegenüber Klimarisiken widerstandsfähig ist. In den letzten Jahren ist das Problem der durch Umweltfaktoren verursachten Stranded Assets immer präsenter geworden. Denn Gebäude mit besonders hohen CO2-Emissionen verlieren so stark an Wert, dass sie auf dem gewerblichen Immobilienmarkt nicht mehr verkauft werden können und somit zu Stranded Assets werden. In diesem Zusammenhang sind es daher Immobilien, die die künftigen Energieeffizienzstandards und Markterwartungen nicht erfüllen werden und in naher Zukunft zunehmend dem Risiko einer vorzeitigen wirtschaftlichen Veralterung ausgesetzt sein könnten.

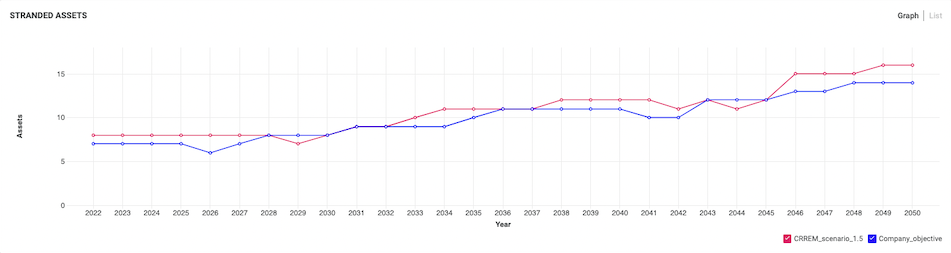

Instrumente wie der CRREM (Carbon Risk Real Estate Monitor) wurden entwickelt, um Immobilienakteure auf einen Weg zu führen, der mit den europäischen Zielen vereinbar ist. Wenn jedoch die Ziele für die Reduzierung der Treibhausgase und des Energieverbrauchs nicht bis zu den festgelegten Terminen erreicht werden, werden die EU und die nationalen Behörden ihre Politik mit Sicherheit verschärfen, wodurch sich das finanzielle Risiko für Investoren, die sich nicht beteiligen, erhöht.

Verwaltung von Assets, die diesem Risiko ausgesetzt sind

Neue CO2-freie Gebäude sind wichtig, um das Nachhaltigkeitsziel der EU zu erreichen, aber die Verbesserung bestehender Gebäude – die den Großteil des derzeitigen Gebäudesektors ausmachen – sollte im Vordergrund stehen. Rund 80 % der heute gebauten Gebäude werden im Jahr 2050 noch stehen.

Die Asset Manager haften für die Auswirkungen ihrer Assets bei der Umstellung auf eine sauberere, effizientere Wirtschaft. Derzeit können sie und die Eigentümer verschiedene Initiativen ergreifen, um die aktuellen Treibhausgasemissionen und den Energieverbrauch ihrer einzelnen Objekte oder sogar ihres gesamten Portfolios zu reduzieren. Um Maßnahmen zu ergreifen, die die Zukunft ihrer Immobilien sichern, müssen sie ein besseres Verständnis der Risiken und Chancen ihrer Bestände haben. Die Data Intelligence-Plattform von Deepki ermöglicht es den Nutzern, Wege zu projizieren und zu visualisieren, um ihre künftige ESG-Leistung vorherzusagen und so ihre Ressourcen für die effizientesten Maßnahmen einzusetzen.

Mehr lesen: Was ist Resilienz?

Anhand von Prognosen können Investoren die Auswirkungen von Zielen zur Reduzierung der Treibhausgasintensität auf bestimmte Assets und ihr Portfolio vorhersehen.

Um eine konsistente langfristige Leistung und Nachhaltigkeitsziele zu erreichen, ist das Verständnis der Folgen von Stranded Assets entscheidend. Auch wenn es für diese Akteure, die ohnehin schon unter Zeitdruck stehen, eine schwierige Aufgabe ist, lohnt sich die Mühe, wenn sie sich mit diesem Thema befassen. Durch das Verständnis der verschiedenen Risiken, denen Immobilien ausgesetzt sind, können sich Asset Manager und Investoren ein vollständiges Bild machen, das es ihnen ermöglicht, sich optimal zu positionieren, um ihr grünes Portfolio zu verbessern und davon zu profitieren.