Au cours des dix dernières années, la notion d’« actifs échoués » (stranded assets) a pris de l’ampleur dans le secteur de l’immobilier. L’accord de Paris adopté en 2015 réunit toutes les nations autour d’une cause commune. C’est celle d’entreprendre des efforts ambitieux afin de limiter le changement climatique et de s’adapter à ses effets. L’objectif central est de « diminuer la température moyenne mondiale bien en dessous de 2 °C par rapport aux niveaux préindustriels ainsi que de limiter encore davantage l’augmentation de la température à 1,5 degré Celsius ». De nombreux pays commencent à agir pour répondre aux exigences législatives attendues afin d’atteindre des émissions nettes nulles d’ici 2050. À titre d’exemple, l’accord de Paris attend du secteur immobilier une réduction des émissions de CO2 de 77 %.

Pour s’y conformer, les propriétaires de bâtiments subissent une pression croissante pour être davantage transparents et mettre en œuvre les changements nécessaires dans les temps. Le secteur immobilier, responsable d’environ 39 % des émissions mondiales de CO₂ liées à l’énergie, est une cible clé dans les efforts mondiaux de réduction des émissions de carbone. Ainsi une meilleure connaissance des risques liés au changement climatique commence à se développer. Concernant les investissements à long terme, le risque d’actifs échoués nécessite une attention accrue.

Qu’est ce qu’un actif échoué ?

Un actif échoué est un investissement qui perd sa valeur avant son amortissement complet en raison de l’impact de divers changements. C’est un actif dégradé, en somme, ayant subi une dévaluation non anticipée ou prématurée. Le sujet ne soit pas nouveau dans le secteur de l’immobilier. Cependant, l’influence et la portée systémique du changement climatique et de la politique environnementale associée sur certains actifs et sur les marchés de capitaux connexes exposent les actifs à un plus grand nombre de risques. Parmi ceux-ci, ceux liés à l’environnement. C’est le cas avec les nouvelles réglementations gouvernementales ou même l’évolution des normes sociales. Elles peuvent provoquer l’apparition d’actifs échoués au sein des portefeuilles des investisseurs.

Deux facteurs possibles

On distingue deux facteurs principaux. D’une part, le changement climatique modifie les phénomènes climatiques dans le monde entier. Les projections indiquent une augmentation de la fréquence et de l’intensité des événements extrêmes : inondations, feux de forêt, mouvements de terrain… D’autre part, les actifs sont exposés à une autre menace. celle de devenir « échoués » en raison de leur incompatibilité avec une économie bas carbone, à mesure que le marché ainsi que les réglementations en matière de durabilité, telles que la SFDR ou la taxonomie européenne, deviennent plus contraignants.

Lire aussi : Comment s’aligner avec la taxonomie ?

Les facteurs à l’origine des actifs échoués incluent également la baisse des coûts des technologies propres (par exemple, l’énergie solaire photovoltaïque) et les changements de comportement des consommateurs qui exigent de meilleures performances environnementales (par exemple, les systèmes de certification). En effet, il existe une demande croissante de bâtiments écologiques, tant dans les transactions entre investisseurs que sur le marché des locataires. De plus en plus de parties prenantes réalisent que déployer une stratégie ESG efficace ne consiste pas seulement à préserver notre avenir et les écosystèmes, mais aussi la valeur des biens immobiliers et des investissements.

Quel impact concret pour les portefeuilles d’actifs immobiliers ?

Les investisseurs et les gestionnaires d’actifs doivent mettre en œuvre une stratégie d’investissement qui favorise la transition vers une économie à faible émission carbone et qui soit résiliente aux risques climatiques. Ces dernières années, les actifs sont de plus en plus confrontés au risque de dévalorisation causés par des facteurs environnementaux. En effet, les bâtiments dont les émissions de CO2 sont particulièrement élevées perdront tellement de valeur que leur liquidité en sera également impactée. Et il sera de plus en plus difficile de les vendre, ce qui les transformera en actifs échoués. De fait, dans ce contexte, les actifs échoués sont des propriétés qui ne répondront pas aux futurs standards d’efficacité énergétique et aux attentes du marché et qui pourraient être de plus en plus exposées au risque d’obsolescence économique précoce dans un avenir proche.

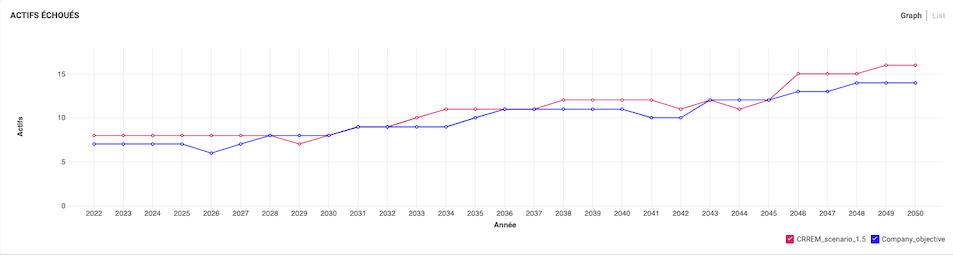

Des outils tels que le CRREM (Carbon Risk Real Estate Monitor) guident les acteurs de l’immobilier vers une trajectoire compatible avec les objectifs européens. Cependant, si les objectifs de réduction des GES et de consommation d’énergie ne sont pas atteints aux dates définies, l’Union Européenne et les autorités nationales ne manqueront pas de durcir leurs politiques, augmentant ainsi le risque financier pour les investisseurs qui n’auront pas assez anticipé ce sujet.

Gérer des actifs exposés à ce risque

Les nouveaux bâtiments à zéro émission de carbone sont importants pour atteindre l’objectif de durabilité de l’UE, mais l’amélioration des bâtiments existants – qui constituent la majorité du secteur actuel de la construction – doit être la priorité. En effet, environ 80 % des bâtiments construits aujourd’hui seront encore habités en 2050.

Lire aussi : Retrofitting : 5 avantages de la modernisation de votre parc immobilier

Les gestionnaires d’actifs sont responsables de l’impact de leurs actifs dans le passage à une économie plus propre et plus vertueuse. Ils peuvent actuellement prendre diverses initiatives pour réduire les émissions actuelles de GES et la consommation d’énergie de chaque bâtiment, voire de l’ensemble de leur portefeuille. Afin de prendre des mesures pour assurer l’avenir de leurs actifs, ils doivent avoir une meilleure compréhension des risques et des opportunités pour chacun. La plateforme SaaS de Deepki permet aux utilisateurs de projeter et de visualiser des trajectoires pour prédire leurs futures performances ESG et ainsi allouer leurs ressources au plan d’action le plus efficace.

Les trajectoires permettent aux investisseurs d’anticiper les conséquences des objectifs de réduction de l’intensité des GES sur des actifs spécifiques mais également à l’échelle de l’ensemble du portefeuille.

Pour atteindre des objectifs cohérents de performance et de durabilité à long terme, il est essentiel de comprendre les conséquences des actifs échoués. Malgré les difficultés rencontrées par ces acteurs déjà pressés par le temps, les résultats obtenus en s’attaquant à ce problème compensent largement les investissements déployés. En comprenant les différents risques auxquels les actifs sont exposés, les gestionnaires d’actifs et les investisseurs peuvent dresser un tableau complet qui leur permet de se positionner au mieux pour améliorer leur portefeuille vert.